На рынке финансовых услуг идет тихая война, которая уже на этой неделе может закончиться ядерным ударом по Фонду гарантирования вкладов физических лиц (ФГВФЛ) и рынку NPL-активов.

Воюет группа Константина Жеваго (внезапно ворвался в ТОП-3 самых богатых по версии украинского “Форбс”, удвоив свое состояние всего за год вдвое) против ФГВФЛ и банковской системы Украины. Первым, по слухам, оказывает посильную помощь опальный экс-глава Офиса Президента Андрей Богдан и его коллега Андрей Довбенко, которого связывали и связывают с Курченко.

Начнем с основ и небольшой предыстории. NPL (non-performing loan) – это общее название безнадежных или почти безнадежных кредитов. Кредиты без залога, стабильно просроченные кредиты – это все NPL.

Всего на начало 2021 года, по данным НБУ, их доля составляет около 41%. Это много и это является следствием заниженных требований к платежеспособности должников, массово практиковалось в прошлые годы. И речь здесь не о кредите на телефон или свадьбы, а о займах, которые выдавались владельцами банков “себе же”, то есть связанным компаниям, и которые изначально никто не собирался возвращать (“дыру” в ресурсах банка обычно закрывали рефинансированием от НБУ).

Исчерпывающей иллюстрацией причин возникновения такого положения является тот факт, что основная доля NPL принадлежала “Приватбанку” на момент его национализации (и принадлежит до сих пор).

Еще одной иллюстрацией того, как некоторые банки заботились о своих активах, является то, что на 1 октября 2016 (за 2 месяца до национализации), “Приват” оценивал объем своих NPL в 32 миллиарда гривен, а уже 1 января 2017 (через 2 недели после национализации), после независимого аудита, оказалось, что таких кредитов в “Привата” – на 168 млрд грн, в 5 раз больше. Выводы можете сделать сами.

Рынок NPL начал активно развиваться после, и как результат, очистка банковской системы.

Проблемные банки для финансирования экономически нерентабельного бизнеса своих владельцев, собирали с населения депозиты под фантастические проценты, в чем им очень помогал низкий уровень финансовой грамотности и ажиотаж на рынке. Когда оказалось, что эти банки являются неплатежеспособными, их кредитный портфель почти ничего не стоит, и вообще банковская система Украины превратилась в сплошную “МММ”, им установили рациональные нормативы обеспечения кредитного портфеля собственными резервами, а те банки, владельцы которых не захотели или не смогли обеспечить их финансовую устойчивость – начали выводить с рынка.

Однако, оставалась проблема с вкладами, которые нужно было как-то возвращать. Эта задача положили на ФГВФЛ, который, в основном, за счет госбюджета возмещал вкладчикам банков их депозиты. А чтобы нагрузка на бюджет снизить, Фонд в рамках своих полномочий продавал проблемную задолженность неплатежеспособных банков.

Происходит это так: каждый кредит проходит оценку и сначала выставляется на аукцион как индивидуальный лот. Если желающих его выкупить не нашлось, этот лот добавляют в пул с аналогичными и выставляют на повторный аукцион уже в составе пула, продавая с учетом низкой цены на прошедших торгах. Если не нашлось покупателей и вдруг, непроданные пулы объединяют и выставляют на продажу снова – уже в составе так называемых “мегапулив”.

Здесь уже возможно падение цены менее чем до 1% от начальной, но и цена таких лотов может достигать десятков миллиардов гривен.

Такая практика является общепринятой в мире и достаточно эффективной: ФГВФЛ получает ресурсы для возмещения вкладов, не тратит время, силы и собственные ресурсы на судебную волокиту, а заинтересованные участники рынка получают возможность заработать на разнице между стоимостью лота или целого пула и суммой, которую удастся взыскать с должников.

Здесь нужно объяснить два нюанса. О “легких деньгах” речь вообще не идет. Каждый лот – это месяцы, а то и годы работы юристов, с очень непредсказуемым результатом.

Пожалуй, не надо объяснять, что бывшие владельцы проблемных банков совсем не заинтересованы в том, чтобы подконтрольные им компании возвращали кредиты, которые они уже давно успешно “освоили”.

Из этого пункта следует другой нюанс – текущее состояние судебной и исполнительной системы в Украине. Это состояние и является причиной дисконтов в 80-99% при продаже проблемных активов, вместо, скажем, 40-60%. В конечную цену лота закладываются как экономические параметры кредита, так и то, насколько реальна возможность добиться его возвращения в суде и исполнительной службе. Однако, как бы там ни было, вся эта система работала, заодно создавая новые рынки и насыщая экономику деньгами.

Однако, система гарантирования вкладов, годы работы над восстановлением банковской системы, целый новый финансовый рынок и собственно банковский сектор пока балансируют на краю пропасти, от падения в которую их отделяет одно решение коллегии судей Северного апелляционного хозяйственного суда по делу № 910/5251/20.

Здесь мы и заканчиваем с предысторией и переходим к самой истории с признанием банка “Финансы и кредит” Константина Жеваго неплатежеспособным, вывода его с рынка и продажи его активов на аукционе, и дало начало войне, о которой упоминалось в самом начале.

Началось все в 2015 году, когда “Финансы и кредит” был признан неплатежеспособным, а через несколько месяцев Нацбанк отозвал его лицензию.

Ситуация была настолько серьезной, что дошло даже до объявления подозрения и самому олигарху, правда заочно. Сейчас господин Жеваго находится в розыске по подозрению в растрате и отмывании средств. Однако, эти проблемы совсем не мешают ему пытаться, если не выйти сухим из воды, то по крайней мере сохранить “все нажитое непосильным трудом”. В частности, препятствовать продаже активов банка “Финансы и кредит”.

Аукцион, на котором проблемные кредиты банка “Финансы и кредит” наконец удалось реализовать в составе “мегапулу” с такими же кредитам “Дельта Банка” и банка “Надра”, состоялся в ноябре 2019-го.

Наверное, не стоит уточнять, что большинство проблемных сделок, в которых кредитором был «Финансы и кредит» были заключены с компаниями финансово-промышленной группы Константина Жеваго, что и сделало их проблемными, уже в момент заключения.

Просто для иллюстрации – на предыдущие аукционы, на которые выставлялись активы только “Финансы и кредит”, никто даже не регистрировался, не говоря уже о торгах (это при том, что все кредиты имели обеспечение в виде ценных бумаг, оборудования и недвижимого имущества).

По результатам этого аукциона, право требования по нескольким десяткам кредитных договоров и договоров обеспечения было продано ООО “ФК “Инвестохиллс Веста”, в результате чего был заключен договор об уступке прав требования новому кредитору. На этом моменте нормальная рыночная практика закончилась и началась судебная магия.

Иск в Хозяйственный суд города Киева об отмене результатов аукциона и признании договора уступки прав требования недействительным, подало ОАО “Белоцерковская Теплоэлектроцентраль“. Оно не было участником аукциона, не претендовала на покупку “мегапулу” кредитов, замена одного кредитора на другого никак не изменяла объема его прав и обязанностей, а также является должником банка “Финансы и кредит” по кредитным договорам на общую сумму более 1, 3 млрд грн.

Мотивы ОАО “Белоцерковская Теплоэлектроцентраль” находились в плоскости высокого уровня морали и благородства, а не юриспруденции или экономики! Хорошо, достаточно сарказма. Суть исковых требований сводилась к “двум с половиной” пунктов: в проданный “мегапул” были включены неправильные лоты и его цена была занижена. Эту позицию мы рассмотрим подробнее.

Первый аргумент – в состав проданного “мегапула” вошли не все договоры, которые были обеспечены общей залогом.

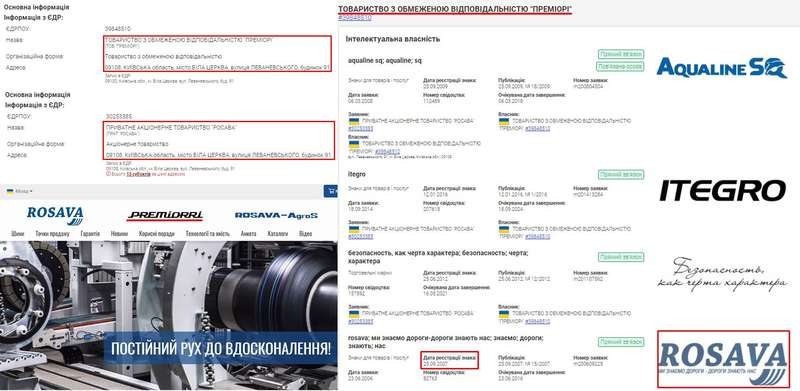

Здесь нужно объяснить “новаторскую” практику группы “Финансы и кредит” – одноименный банк предоставляет кредит, например ЧАО “Росава” (сейчас находится в процессе банкротства) под залог, например, оборудование (или акций, имущественных прав и т.д.). И тот же банк предоставляет другой кредит, например, ООО “Росава-Брок” – под ту же залог, что и в предыдущем кредите. Правда удобно?

Кредитов два, должников два, а залог одна (на самом деле договоров было и по шесть на одну залог, как оказалось в суде). И как такой банк мог развалиться? Ну а наш истец (попробуйте угадать, к которой финансово-промышленной группы он входит, ответ будет ниже) беспокоится о том, что покупателю права требования придется выкупить и все другие лоты договорам, обеспеченным этим залогом. Очень милый, но совершенно ничтожный аргумент, как юридически, так и экономически.

Во-первых, наш истец утверждает, что его права как кредитора банка “Финансы и кредит” могут пострадать из-за занижения стартовой цены аукциона. Однако, пул активов на этом аукционе был продан не по стартовой цене, а после нескольких ее понижений, поскольку желающих заплатить стартовую цену не было, что нивелирует аргумент о ее занижения.

Во-вторых – покупатель принимает решение брать или не участвовать в аукционе по своему усмотрению, и имеет возможность оценить экономическую целесообразность приобретения такого актива. Даже если эту информацию было скрыто от покупателя, он имеет право сам обжаловать результат аукциона, как истец (что опять возвращает нас к пункту с ненадлежащим истцом).

В-третьих, пункт 7 раздела III Положения по организации продажи активов (имущества) ликвидируемых банков, о нарушении которого утверждал истец, устанавливает ориентировочные, но не исключительные и не обязательны критерии для объединения активов в пулы. Фонд вправе определять и другие признаки для объединения активов, продаваемых в отдельные пулы, однако суд первой инстанции почему-то решил, что требования этого пункта являются исключительными и императивными.

Второй аргумент – стартовая цена аукциона была заниженной, а отчет об оценке имущества банка “Финансы и кредит” был использован неправильно.

Здесь важно понимать, что аукцион проходил по голландской системе, то есть на снижение, и цена продажи – при любых условиях была бы ниже начальной (кроме того, эти активы на предыдущих аукционах по высоким ценам никто даже не рассматривал к покупке). Также важно понимать, что снижение цены происходит до момента, пока кто-то из участников не согласится заплатить ее текущее значение.

Другими словами – если вы продаете актив, реальная цена которому – билет на троллейбус, то можете начинать хоть с миллиона, хотя из миллиарда – у вас его все равно никто не купит, пока не спуститесь к адекватной цены.

И так, у истца не было никаких претензий к тому, что кого-то к аукциону не допустили, кто бы мог предложить более высокую цену. Об использовании отчета об оценке тоже есть нюанс, о котором истец немного “забыл”. До того, как активы “Финансы и Кредит”, “Дельта Банка” и “Надра” были объединены в единый пул, они уже выставлялись на аукцион и по результатам этих торгов их никто не захотел приобрести. Стартовая цена на оспариваемому аукционе составляла 3 миллиарда 397 000 000 гривен, а продан пул был за более 849 000 000 гривен. Очевидно, что независимо от того, составляла бы стартовая цена, например, 8,30 или 100 млрд – именно участники аукциона принимает решение о том, сколько они готовы заплатить за тот или иной лот.

Эта базовая логика нивелирует утверждение истца о том, что якобы заниженная стартовая цена на аукционе, препятствует реализации прав кредиторов банка.

Со всем этим, 20 октября 2020 года, после 6 месяцев рассмотрения этого дела, Хозяйственный суд Киева вынес решение – аукцион по продаже пула активов банков “Финансы и кредит”, “Дельта Банк” и “Надра” отменить, договор об уступке прав требования , заключенный по результатам этого аукциона, признать недействительным.

Решение это прозвучало для рынка как гром среди ясного неба, поскольку, если оно будет оставлено в силе апелляционной инстанцией, фактически любой сможет оспаривать результаты любого аукциона по реализации активов неплатежеспособных банков.

Это даже не заморозит, а просто разрушит систему продажи таких активов, поскольку риски увязнуть в бесконечных судах еще на этапе приобретения права требования, без каких-либо гарантий, отпугивать любого. Тем более иностранных инвесторов, ставку на привлечение которых делает каждая украинская власть. Власть Зеленского не исключение.

Кроме того, обязанность по возврату депозитов вкладчикам таких банков и их кредиторам, никто не отменяет, а эти расходы полностью лягут на государственный бюджет, то есть – на налогоплательщиков. Ну а владельцы “банков-пузырей” смогут дальше собирать депозиты с населения, ими же кредитовать свои компании и ничего не бояться.

К слову, такая феерическая победа в суде для Константина Жеваго не является уникальным случаем.

Например, акционерами ЧАО “Росава” принято решение о прекращении (ликвидации) предприятия и назначена комиссия по прекращению. Необходимо помнить, что ЧАО “Росава”, является одним из крупнейших должников банка “Финансы и кредит”, из-за неспособности обслуживать долг в размере 20 млрд гривен (при суммарной стоимости активов в 3.3 миллиарда). А дальше начались настоящие «чудеса» юриспруденции.

Сначала комиссия по прекращению ЧАО “Росава” признала долги на 20 млрд гривен, а когда ЧАО “Росава” было признано банкротом, кредиторы пошли в суд – там встали на сторону компании Константина Жеваго и отказали в признании требований кредиторов на сумму более 10 млрд грн. Тот же суд признал требования компании с орбиты олигарха Жеваго, ООО “Премиори”, которая так “не связана” с ЗАО “Росава”, что зарегистрированы они по одному адресу, права на торговую марку “ROSAVA” принадлежали ООО “Премиори”, а на сайте “Росава” предлагалась продукция под ТМ “PREMIORRI”.

Именно по иску ООО “Премиори” процедура ликвидации ПАО “Росава” была приостановлена, а кредиторы компании лишены возможности вернуть свои средства.

Интересно, что ОАО “Белоцерковская Теплоэлектроцентраль” совершенно не обеспокоен тем фактом, что в результате вмешательства ООО “Премиори” в процедуру банкротства “Росава”, банк “Финансы и кредит” лишен возможности вернуть свои средства, а как следствие – и ПАО “Белоцерковская Теплоэлектроцентраль “лишено вернуть свои средства, уже как кредитор банка.

Это равнодушие может показаться очень странным (учитывая, что по последним решениям суда, речь идет о почти 6 млрд гривен, а не 850 млн, как в деле с аукционом), ведь именно этот аргумент был использован ПАО “Белоцерковская теплоэлектроцентраль” при обжаловании результатов аукциона по продаже активов банка. С другой стороны, возможно такое безразличие объясняется тем, что доля в ЧАО “Белоцерковская Теплоэлектроцентраль” принадлежит именно ЧАО “Росава”?

Самое время узнать, кто же командует всем этим “парадом”.

О юридической команде на стороне Константина Жеваго неоднократно писали СМИ. Это Татьяна Езерова (представляет интересы ООО “Премиори” в суде), жена судьи ВС Альберта Езерова. Ранее она работала на должности главного специалиста в юридическом управлении Одесской ОГА, потом в адвокатском объединении “Шевердин и партнеры”, которое входит в группу LCF, управляющим партнером которой является госпожа Анна Огренчук, жена Андрея Довбенко.

О господине Довбенко стоит знать две вещи – его считают “министром министра юстиции” (хотя сам он подобные утверждения отрицает) и вообще бытует мнение, что без его согласия ни одно важное решение в Минюсте не принимается.

А также и он, и его жена являются хорошо знакомыми с господином Богданом, тем самым, который стремительно влетел и так же стремительно вылетел из кресла главы Офиса президента.

После спуска с небес на землю, господин Богдан немного помучил животных в Киевском зоопарке и принялся убеждать олигархов в том, что он не потерял влияния на суды даже после отлучения от плеча президента.

Кроме очевидных выгод, эта деятельность является для Андрея Иосифовича своеобразным бальзамом на душу, израненную решением Зеленского заменить его на “старшего и опытного” Ермака. А также способом насолить Владимиру Александровичу, который будет пожинать политические последствия судебного воздействия Богдана.

Все эти обстоятельства и объясняют мотивацию господина Богдана в описанных выше “колдовствах” с решениями судов. Несмотря на то, что Довбенко отрицает связи с Богданом, их отношения достаточно хороши, чтобы приглашать опального главу ОП на свадьбу, ради чего Иосифович даже прогулял празднования Дня Независимости, все еще будучи главой ОП. Как видим, должности временные, а ценные знакомства – вечные.

Чем завершится вся эта история мы узнаем уже на этой неделе. Сейчас мяч на поле Северного апелляционного хозяйственного суда и именно его судьям предстоит решить судьбу системы гарантирования вкладов физических лиц, банковской системы и инвестиционной привлекательности Украины на ближайшие годы. А заодно власти Зеленского выдержать испытание, к ним провалили уже немало достойных людей.